디지털 자산의 포트폴리오 분산투자 효과

Copyright ⓒ 2021 The Digital Contents Society

This is an Open Access article distributed under the terms of the Creative Commons Attribution Non-CommercialLicense(http://creativecommons.org/licenses/by-nc/3.0/) which permits unrestricted non-commercial use, distribution, and reproduction in any medium, provided the original work is properly cited.

초록

본 연구는 최근 투자자와 언론 모두에서 큰 관심 영역이 된 비트코인 등의 디지털 자산을 국내 증권시장의 주식, 채권 등의 전통적 자산으로 구성된 포트폴리오에 포함하는 경우 얻을 수 있는 분산투자 효과를 검증하였다. 2011년 1월부터 2021년 4월까지의 기간에서 주식, 채권, 금으로 구성된 전통적 자산 포트폴리오와 비트코인까지 확장된 포트폴리오를 분석하였다. 실증 분석 결과는 다음과 같다. 첫째, 비트코인을 포함하는 포트폴리오는 높은 위험과 수익률을 보여주었다. 둘째, 비트코인을 포함하는 포트폴리오의 성과에서 위험과 수익을 고려하는 성과 지표가 더 높게 나타남에 따라 국내 증권시장에도 비트코인의 분산투자 효과가 존재한다. 셋째, 벤치마크 전략 대비 제안된 자산 배분 전략들의 성과 지표가 더 높게 나타났다. 실증 분석 결과, 국내 증권시장에서도 디지털 자산의 포트폴리오 분산투자 효과가 존재함을 처음으로 밝혔다는 점에서 본 연구의 학술적 의미를 찾을 수 있으며 동시에 국내 증권시장 참여자들에게는 비트코인 등의 디지털 자산으로 포트폴리오를 확대하면 전통적인 자산 포트폴리오의 성과를 개선할 수 있음을 보여주었다.

Abstract

This study verifies the diversification effect when digital assets such as Bitcoin, which have recently become a major area of interest for both investors and media, are included in a portfolio of traditional assets such as stocks and bonds in the domestic securities market. Traditional portfolio with stock, bond, and gold and expanded portfolio including Bitcoin were analyzed from January 2011 to April 2021. The empirical results are as follows. First, Bitcoin portfolios showed high risk and return. Second, the portfolio performance indexes, which consider risk and return, were higher in Bitcoin portfolios, indicating that Bitcoin’s diversification effect exists in the domestic market. Third, the performance indexes of the proposed asset allocation strategies compared to the benchmark strategy were higher. The empirical analysis of the study found academic significance in that the domestic market also has a portfolio diversification effect, and showed that market participants can improve the performance of traditional assets portfolios by using Bitcoin.

Keywords:

Diversification Effect, Digital Assets, Portfolio, Asset Allocation Strategies, Portfolio Performance Index키워드:

분산투자 효과, 디지털 자산, 포트폴리오, 자산배분 전략, 포트폴리오 성과 지표Ⅰ. 서 론

포트폴리오 분산투자 효과(portfolio diversification effect)는 일찍이 셰익스피어 희극 베니스의 상인에도 등장하는 개념으로서, 상관관계가 낮은 여러 자산에 분산투자를 하면 투자의 위험을 낮출 수 있음을 의미한다[1]. 포트폴리오 분산투자 이론은 노벨 경제학상 수상자 Markowitz(1952)가 이론적 토대를 제안하였으며, 단순히 포트폴리오의 편입 주식 수만 늘려도 포트폴리오의 위험이 낮아짐을 보여주었다[2]. 자국 내뿐만 아니라 해외 시장까지 확장하는 국제 분산투자의 실증 분석 결과 역시 포트폴리오 효과가 나타남을 보여주고 있다[3]. 최근에는 비트코인과 같은 다양한 디지털 자산(digital assets)을 포함하는 포트폴리오의 분산투자 효과도 밝혀지고 있다[4-7].

비트코인은 2009년 Nakamoto가 블록체인(blockchain) 기술에 기반하여 개발한 디지털화폐(digital currency)이다. 비트코인이 과연 화폐 자산인가에 대한 본질적 논란과 수용 태도에도 불구하고 비트코인은 전 세계 암호화폐거래소에서 주식처럼 활발하게 거래되고 있다[8,9]. 비트코인은 변동성도 크고 거래량도 풍부하여 일반적인 투자자산과 더불어 투기적 투자자산의 성격도 가지고 있다고 할 수 있다[10].

Bouri et al.(2017)는 비트코인이 미국, 영국, 독일, 일본과 중국의 증권시장에서 분산투자 효과가 있는지를 분석한 결과, 미국이나 유럽 주식시장과 달리 일본과 중국 등 아시아 주식시장에서는 강한 위험 방어 효과가 있음을 밝혔다[4]. Kajtazi and Moro(2019)는 미국, 유럽과 중국 증권시장에서 비트코인을 편입한 포트폴리오의 성과를 실증 분석한 결과, 비트코인을 편입하지 않은 포트폴리오보다 미국, 유럽, 중국 증권시장에서 모두 투자 성과가 개선됨을 보여주었다[6]. Kim et al.(2021)은 중국 주식시장에서 비트코인과 금(gold)의 포트폴리오 위험 분산 효과를 분석한 결과, 비트코인보다는 금의 위험 분산 효과가 크게 나타남을 밝혔다[7]. 비트코인의 포트폴리오 편입 효과는 포트폴리오 수익률을 증가시키지만 동시에 투자 위험을 더 증가시켜, 결국 포트폴리오 분산투자 효과가 반감되어 나타나고 있다[7].

선진국 시장과 달리 한국 증권시장에서는 비트코인과 같은 디지털 자산의 포트폴리오 분산투자 효과가 어떤 형태로 나타나는지를 분석한 연구를 찾아보기가 어렵다. 특히, 글로벌 암호화폐 시장에서 국내 암호화폐거래소가 차지하는 비중을 고려하면 디지털 자산의 포트폴리오 분산투자 연구는 학술적 연구자뿐만 아니라 시장 참여자에게도 큰 관심 사항이 될 것이다.

본 연구의 목적은 한국의 증권시장에서 주식과 같은 전통적인 자산으로 구성된 포트폴리오에 비트코인과 같은 디지털 자산을 포함하는 경우 과연 포트폴리오의 분산투자 효과가 나타나는지, 나타난다면 어떠한 특징을 보이는지를 밝히는 것이다.

최근 비트코인 가격이 급등락하면서 투자자나 언론 등에서 암호화폐의 관심은 가히 폭발적이라고 할 수 있다. 이에 따라 국내에서도 비트코인 등의 가격 예측이나 투자 전략 연구는 활발한 편이지만, 포트폴리오로 확장하여 분석한 연구는 본 연구가 첫 시도가 될 것이다. 특히, 앞선 연구들에서 밝혀지고 있듯이 비트코인의 분산투자 효과는 나라별로 다른 형태로 나타나고 있어 국내에서는 어떤 특징을 보일지에 대한 비교 분석을 중심으로 실증 분석을 하고자 한다. 따라서 본 연구의 결과 한국 증권시장에서도 전통적인 자산에 대한 디지털 자산의 포트폴리오 분산투자 효과가 밝혀진다면, 학술적으로는 디지털 자산에 대한 포트폴리오 연구자료의 산출과 더불어 시장 참여자들에게도 유용한 투자 정보가 될 것으로 판단된다.

Ⅱ. 이론적 배경

2-1 디지털 자산

최근 비트코인 등의 암호화폐 가격이 급등락하면서 투자자들의 시장 참여가 확대되고 관련 학술 연구도 활발히 진행되고 있다. 연구의 흐름은 크게 비트코인 등의 가격 분석과 예측, 주식이나 채권과 같은 전통적 자산과의 관계 분석, 그리고 포트폴리오 분산투자 효과 분석 등이 중심이다.

비트코인 가격은 과대 평가되어 버블(price bubble)을 형성하고 있으며 그 본질 가치(fundamental value)는 없다[11]. 비트코인의 월요일 수익률과 변동성이 다른 요일보다 높은 요일 효과(day-of-the-week effect)가 나타난다[12]. 비트코인을 대상으로 하는 선물이 도입되면서 비트코인 현물의 변동성이 증가하고 있다[13]. 다양한 기계학습 모형이나 인공지능 모형을 이용하여 비트코인의 미래 가격을 예측하는 연구들이 이루어지고 있다[14]. 구글이나 트위터로부터 감성 분석을 통해 비트코인의 가격을 예측할 수 있음을 보여주었다[15]. 기술적 분석 등을 이용하여 비트코인 투자 전략의 수익성이 우수함을 보여주었다[16,17].

비트코인은 영국 주식시장의 주가지수 FTSE에 대해 헷지 효과를 보여준다[18]. 비트코인은 글로벌 금융위기 국면에서 안전한 피난처 역할을 하였다[19]. 비트코인은 공공재 산업 주식과 결합 시 최적의 포트폴리오 효과를 나타낸다[20]. 내재가치에 대한 논쟁에도 불구하고 Glaser et al.(2014)는 거래량 특성 분석을 통해 비트코인이 지불 수단이라기보다는 투기적 투자자산의 성격이 강하다고 주장하였다[21]. 비트코인의 가치는 수요와 공급에 따라 변하는 특성으로 인해 금이나 은과 같은 상품(commodity)의 성격도 가지고 있다[22].

2-2 포트폴리오 분산투자 효과

Markowitz(1952)는 수익률의 상관계수가 낮은 자산들로 포트폴리오를 구성하면 포트폴리오 수익률의 분산 감소로 인해 투자자의 효용이 증가함을 보여주었다[2]. 미국 투자자가 투자 대상을 글로벌 증권시장으로 확장하여 국제 분산투자를 하면 포트폴리오 위험을 현저히 낮출 수 있음을 보여주었다[23].

최근에는 투자 대상을 비트코인과 같은 디지털 자산으로까지 확장하여 포트폴리오를 구성하려는 시도가 나타나고 있다. 비트코인과 같은 디지털 자산들의 수익률은 주식이나 채권과 같은 전통적 자산 수익률들과 비교적 낮은 상관관계를 갖는 것으로 밝혀지고 있다[24]. Bouri et al.(2013)은 비트코인의 가격이 폭락했던 2013년 12월 전까지는 에너지 관련 상품을 포함한 상품 자산에서 강한 헤지 효과를 보였지만 그 이후에는 헤지 효과가 사라지고 단순한 분산투자 효과만 존재함을 보여주었다[4]. Bouri et al.(2017)은 미국, 유럽, 일본, 중국, 아시아태평양 지역 증권시장에서 비트코인을 실증 분석한 결과, 미국, 유럽 시장과 달리 일본과 아시아태평양 지역 증권시장의 폭락 국면에서 강한 헤지 효과가 있음을 보여주었다[5]. Kajtazi and Moro(2019)는 미국, 유럽, 중국 증권시장에서 비트코인을 포함하는 포트폴리오의 성과를 분석한 결과, 비트코인을 포함하면 포트폴리오의 성과는 개선됨을 보여주었다[6]. 그러나 개선 효과는 위험의 감소보다는 수익률의 증가에 기인한 결과라고 주장하였다[6]. Kim et al.(2021)은 중국 증권시장에서 금과 비트코인의 포트폴리오 분산투자 효과를 실증 분석한 결과 비트코인보다 금의 분산투자 효과가 커짐을 보여주었다[7].

Platanakis and Urquhart(2020)는 미국 증권시장에서 주식과 채권으로 구성된 포트폴리오에 비트코인을 포함하여 포트폴리오를 확장하면 위험조정 수익률(risk-adjusted return)이 개선됨을 보였으며, 따라서 포트폴리오 구성 시 비트코인을 편입할 필요가 있음을 주장하였다[25]. 본 연구에서는 국내 투자자 관점에서 비트코인을 포트폴리오에 포함하여 확장하는 경우 얻을 수 있는 효과를 분석하고 다양한 자산 배분 전략의 투자 성과를 분석하고자 한다.

Ⅲ. 자료와 자산 배분 전략의 소개

3-1 자료 소개

본 연구에서는 전통적 자산과 디지털 자산의 포트폴리오 분석을 위해 전통적 자산으로는 주식, 채권, 금, 디지털 자산으로는 비트코인을 자산군으로 선택하였다. 주가 자료는 한국거래소의 우량주 지수인 KOSPI200 주가지수, 채권 자료는 금융투자협회 채권정보센터의 MKF 국고채지수, 금 가격 자료와 디지털 자산인 비트코인 자료는 인베스팅닷컴에서 구하였다. 금 가격 자료와 비트코인 가격 자료는 환율의 영향을 조정하기 위하여 원화로 변환하여 수익률을 계산하였다. 주식, 채권, 금, 비트코인은 각각 KOSPI200, MKF, Gold, Bitcoin으로 구분하여 표기한다. 자료는 2011년 1월부터 2021년 4월까지의 124개월의 월별 종가 자료이다.

3-2 자산 배분 전략

전통적 자산으로 구성된 포트폴리오에 비트코인이 포함될 경우의 포트폴리오 효과를 측정하기 위하여 먼저 주식, 채권, 금으로 구성된 전통적 자산 포트폴리오(Traditional Portfolio; TP)와 비트코인을 추가하여 주식, 채권, 금, 비트코인으로 확장하여 구성된 포트폴리오(Expanded Portfolio; EP)를 이용한다. 포트폴리오 구성을 위한 자산 배분 전략은 단순한 전략부터 최적화 모형까지 많은 연구가 이루어지고 있다[25,26]. 본 연구에서 분석할 자산 배분 전략들은 다음과 같다.

평균-분산(mean-variance; MV) 모형은 Markowitz(1952)가 제안한 모형으로서 투자자들은 위험과 수익 사이의 상충관계로부터 결정되는 효용을 극대화하도록 포트폴리오를 구성한다[2]. MV 모형은 식 (1)과 같이 정의할 수 있다.

| (1) |

효용함수U 는 위험회피형(risk-averse) 투자자의 전형적인 효용함수로서 위험회피 계수 λ가 클수록 보수적인 투자자 그룹에 속하며, 이 계수가 작아질수록 공격적인 투자자 유형이라고 할 수 있다. MV 모형을 실제 주식시장에 적용해보면 위험 대비 기대 수익률이 높은 일부 주식에 편입 비율이 집중되는 코너 해(corner solution) 문제나 입력변수에 민감하게 포트폴리오 편입 비율이 변동하는 문제점들이 지적되고 있다[27].

MV 모형의 최적 포트폴리오 선택에서 나타나는 추정 위험(estimation risk)을 줄이기 위하여 Jorion(1986)은 베이즈-슈타인 축소추정(Bayes-Stein shrinkage estimation; BS) 모형을 제안하였고[28], 이후 많은 포트폴리오 최적화 연구에서 BS 모형이 활용되고 있다[25,26,29]. 축소추정법 BS 모형을 적용한 기대 수익률 벡터(μBS)와 공분산 행렬(ΣBS)은 식 (2)와 같다.

| (2) |

식 (2)에서 구한 기대수익률과 공분산 행렬(μBS, ΣBS)을 입력변수로 하는 투자자 효용함수에서 최적화 과정을 통해 BS 모형의 포트폴리오 편입 비율을 결정한다.

MV 모형을 실제 주식시장에 적용할 때 편입 비율이 특정 주식에 집중되는 문제가 자주 발생한다. 이는 시장에서 관찰된 과거 수익률로부터 기대 수익률을 추정하는 과정에서 발생하는 추정 에러에 기인한다. Black and Litterman(1992)은 이러한 문제점을 보완하면서 투자자들의 각 자산 수익률에 대한 전망치를 자산 배분 모형에 직관적으로 반영할 수 있는 블랙-리터만(Black-Litterman; BL) 모형을 제안하였다[30].

자산군별 내재 초과수익률(implied excess returns) 벡터 Π는 동일 가중 포트폴리오를 기준 포트폴리오로 활용하여 식 (3)과 같이 도출한다[25,26].

| (3) |

BL 모형의 기대수익률 벡터(μBL)는 식 (4)와 같이 구한다[28].

| (4) |

마지막으로 BL 모형의 공분산 행렬(ΣBL)은 식 (5)와 같이 구한다[31].

| (5) |

3-3 성과 측정 지표

자산 배분 전략의 대표적인 성과 지표는 위험과 수익률의 상충관계로부터 계산하는 샤프 비율(Sharpe Ratio)이 적절한 측정 지표로 활용되고 있다. Sharpe Ratio는 위험을 고려한 포트폴리오의 투자 성과 지표로서, 초과수익률(excess return)을 표준편차로 나누어 식 (7)과 같이 계산한다.

| (7) |

일반적으로 Sharpe Ratio가 높다면 상대적으로 위험 대비 포트폴리오의 수익률이 높기때문에 투자 성과가 우수한 자산 배분 전략이라고 할 수 있다. 그러나 Sharpe Ratio는 손실거래 뿐만 아니라 수익거래도 표준편차에 포함하여 위험으로 인식하는 한계점을 가지고 있다. 실무적 관점에서는 투자자들이 손실에 대해서만 위험으로 인식하는 경향이 강하기 때문에 손실거래만을 위험으로 인식하는 새로운 투자 성과 지표인 소르티노 비율(Sortino Ratio)이 개발되었다[32]. Sortino Ratio는 투자 위험 지표인 포트폴리오 수익률의 표준편차 계산 시 양의 수익률 데이터는 빼고 하방 위험(downside risk)만 이용하여 식 (8)과 같이 계산한다.

| (8) |

그러나 포트폴리오 수익률이 정규분포를 따르지 않는다면 1차, 2차 모멘트를 이용하는 Sharpe Ratio나 Sortino Ratio 등은 적절한 성과 지표로서 작동하지 않을 수 있다[33]. 실제 시장에서 관찰되는 수익률은 정규분포보다 두터운 꼬리(fat-tailed) 분포를 보여주고 있다. Keating and Shadwick(2002)은 확률 분포를 가정하지 않고 다차원 모멘트까지 고려하는 새로운 포트폴리오 성과 평가 지표인 오메가 비율(Omega Ratio)을 제안하고[34], 식 (9)와 같이 정의하였다. Omega Ratio는 실무적으로는 손익비율(gain-loss ratio)이라고도 한다.

| (9) |

Ⅳ. 실증 분석 결과

4-1 자산 수익률의 기술 통계량

각 자산에 대한 월별 수익률은 로그 차분으로 구하였으며, 무위험 이자율을 차감하여 자산군별 월별 초과수익률(excess returns) 자료를 계산하였다. 전체 분석 기간 124개월 동안의 자산군의 수익률 기술 통계량은 표 1과 같다.

비트코인의 초과수익률은 월평균 9.641%로서 전통적 자산군의 월평균 수익률보다 최소 53배에서 최대 1,767배까지 높게 나타나고 있으며, 위험을 측정하는 표준편차 역시 최소 7배에서 최대 85배까지 높게 나타나고 있다. 국내 비트코인시장의 분석 결과는 미국, 유럽, 중국 시장을 분석한 Kajtazi and Moro(2019) 연구 결과와 일치하고 있다[6]. 전통적 자산인 주식과 채권 수익률의 왜도는 (-), 금과 비트코인의 왜도는 (+)를 보였다. 수익률의 정규분포 검정을 위한 Jarque-Bera 통계량을 보면 금 상품을 제외하고는 모두 정규분포를 기각하고 있다. 특히, 비트코인 수익률의 비 정규성이 크게 나타나고 있다.

표 2는 자산군 초과수익률들의 상관계수를 보여주고 있다. 채권과 금 상품을 제외한 각 자산군 수익률 사이의 상관계수는 비교적 낮은 결과를 보여주고 있다. 특히, 비트코인과 전통적 자산 수익률 사이의 상관계수도 낮은 편으로, 전통적 자산 포트폴리오에 비트코인을 편입하면 포트폴리오 분산투자 효과가 클 것으로 예상된다[35].

4-2 비트코인의 포트폴리오 분산투자 효과 분석

국내 증권시장에서 주식, 채권, 금과 같은 전통적인 자산들로 이루어진 포트폴리오에 비트코인을 포함하면 분산투자 효과가 어떻게 나타날지 분석하고자 한다. 포트폴리오 구성을 위한 자산 배분 전략은 MV, BS, BL 모형 등이며, 벤치마크 전략은 EW 모형이다. 표 3은 벤치마크 전략의 TP와 EP 포트폴리오에 대한 기본적인 성과 지표를 보여주고 있다.

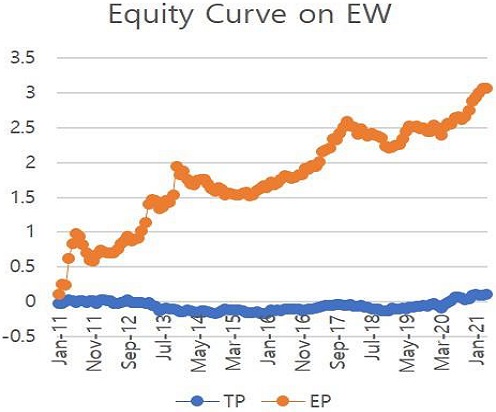

각 자산군별 편입 비율을 동일하게 하는 1/n 분산투자 포트폴리오의 경우, 비트코인을 포함하는 4 자산 포트폴리오 TP는 전통적인 3 자산 포트폴리오 EP 대비 월평균 수익률은 27배 증가하지만 표준편차는 3배 증가에 그치고 있어, 투자 성과 지표인 Sharpe Ratio는 5.7배 증가하고 있다. 한편, Omega Ratio도 1.1배 이상 증가하였고, downside risk를 반영하는 Sortino Ratio는 9배 이상 증가하여 가장 큰 폭으로 개선되고 있다. 전통적 자산군 포트폴리오에 비트코인을 추가하여 확장한 포트폴리오의 투자 위험도는 비트코인의 높은 변동성으로 인해 증가하지만 평균 수익률이 더 큰 폭으로 증가하면서 투자 성과 지표들이 크게 개선되었다. 그림 1은 벤치마크 포트폴리오의 수익 곡선(Equity Curve)을 보여주고 있다.

표 4는 투자자의 상대적 위험 회피도에 따른 비트코인의 편입 비율을 보여주고 있다.

상대적 위험 회피도는 Platanakis and Urquhart(2020)를 참고하여 λ=2 정도로 낮은 공격적 투자자 집단, λ=5 정도의 평균적인 투자자 집단, 그리고 λ=10 정도로 높은 보수적인 투자자 집단 등 3 그룹으로 나누어 분석하였다[25].

전체적으로 공격적 투자자 집단은 비트코인의 편입 비율이 27.9%에서 44.0%까지 높은 반면, 보수적 투자자 집단의 경우는 비트코인의 투자 비율은 5.7%에서 15.5% 정도로 낮은 편이다. 이는 비트코인의 고위험, 고수익 구조를 잘 반영하고 있다고 할 수 있다. 자산 배분 전략별로 분석하면, MV 모형의 경우 비트코인의 최적 편입 비율은 공격적인 투자자의 44.0%에서 보수적인 투자자의 9.0%까지 변화하고 있다. BS 모형의 경우 27.9%에서 5.7%까지, BL 모형의 30.9%에서 15.5%까지 낮아지고 있다. 전체적으로 BL 모형의 경우 비트코인의 편입 비율이 투자자의 위험 회피도에 따른 차이가 크지 않다.

MV 모형의 경우 그동안의 많은 연구에서 지적되었듯이 금과 주식에 대한 편입 비율이 0이 되는 코너 해 문제가 나타났다. MV 모형을 개선하여 오차를 축소 추정한 BS 모형에서도 코너 해 문제는 비슷하게 나타나고 있다. 중국 시장에서 금과 비트코인의 분산투자 효과를 비교 분석한 Kim et al.(2021)의 연구에서는 본 연구의 결과와는 반대로 비트코인보다 오히려 금의 분산투자 효과가 더 크게 나타나고 있다[7]. 한편, BL 모형에서는 자산별 편입 비율이 적절히 분산된 안정적인 상태를 보여주고 있다.

표 5, 표 6, 표 7은 투자자의 위험 회피도에 따른 비트코인의 분산투자 효과가 차이가 나는지를 보여주고 있다.

표 3의 벤치마크 전략 EW 모형과 표 6의 평균적 위험 회피형 투자자에 대한 최적화 모형 MV, BS, BL 모형의 투자 성과를 비교해보면, 비트코인의 편입 비율이 25%로 더 높은 벤치마크 EW 모형의 평균 수익률이 높게 나타나고 있지만, 포트폴리오의 위험까지 고려하는 성과 지표에서는 오히려 표 6의 MV, BS, BL 모형이 높게 나타나고 있다. 표5, 표 6, 표 7을 전체적으로 보면, 자료의 분석 기간에서 비트코인의 수익률이 상대적으로 높았던 만큼 비트코인을 포함하지 않는 포트폴리오 TP보다 비트코인을 포함하는 확장 포트폴리오 EP의 수익률이 투자자의 위험에 대한 수용 정도나 자산 배분 전략과 관계없이 모두 증가하고 있다.

공격적인 투자자는 비트코인을 포트폴리오에 포함하는 경우 평균 수익률이 최대 40.2배까지 증가하고 있으며, 보수적인 투자자의 평균 수익률도 최대 17.3배까지 증가하고 있다. 한편, 수익률 증가에 따른 포트폴리오 위험도의 증가 폭은 수익률 증가 폭보다 훨씬 적게 나타나 비트코인의 포트폴리오 분산투자 효과가 잘 반영되고 있다.

비트코인을 포트폴리오에 포함하는 경우 성과 평가 지표 역시 큰 폭으로 개선된 결과를 보여주고 있다. 표 5 공격적 투자자의 경우를 보면, 비트코인을 포함하는 포트폴리오 EP의 Sharpe Ratio, Sortino Ratio, Omega Ratio 모두 전통적 포트폴리오인 TP의 성과 지표보다 증가하고 있다. 평균적인 투자자와 보수적인 투자자 집단을 보여주는 표 6, 표 7에서도 결과는 같게 나타나 일관된 특징을 보여주고 있다. 비트코인의 안정적인 포트폴리오 성과 개선 결과를 보여준 본 연구의 결과는 자산 배분 전략에 따라 성과가 혼재되어 나타나고 있는 Kajtazi and Moro(2019)의 연구와는 차이가 나고 있다[6]. 국내 투자자의 경우는 전통적인 포트폴리오에 비트코인을 추가하면 안정적인 포트폴리오 분산 투자 효과를 얻을 수 있음을 보여주었다.

자산 배분 전략이나 투자자의 위험 회피도에 관계없이 비트코인을 포함하는 포트폴리오의 Sortino Ratio 개선 폭이 Sharpe Ratio나 Omega Ratio보다 크게 나타나고 있다. 비트코인을 전통적 자산들로 구성된 포트폴리오에 포함하면 전체 포트폴리오의 downside risk가 크게 줄고 있음을 알 수 있고, 투자자 관점에서는 투자에 따른 심리적 부담감을 줄일 수 있을 것이다. 공격적 투자자와 보수적 투자자를 비교해보면, 보수적인 투자자의 투자 성과 지표가 더 높게 나타나고 있지만 성과 지표의 개선 정도는 공격적 투자자가 더 높게 나타나고 있다. 공격적 투자자의 경우 비트코인의 편입 비율이 보수적인 투자자보다 높은 영향으로 수익률 증가에 의한 성과 지표의 개선 폭이 커지는 것으로 판단된다.

Ⅴ. 결 론

본 연구는 최근 투자자와 언론 모두에서 큰 관심 영역이 된 비트코인 등의 디지털 자산을 국내 증권시장의 주식, 채권 등의 전통적 자산으로 구성된 포트폴리오에 포함하는 경우 얻을 수 있는 분산투자 효과를 분석하였다. 최근 비트코인 등 암호화폐 시장의 폭발적 상승세에 따라 미국, 유럽, 중국 등의 증권시장에서 디지털 자산을 포함하는 확장된 포트폴리오 연구는 활발히 이루어지고 있지만 아직 국내 증권시장에서는 비트코인의 포트폴리오 분산투자 효과를 분석한 논문은 찾기가 어렵다.

본 연구에서는 국내 증권시장에서 주식, 채권과 금으로 구성된 포트폴리오에 비트코인을 포함하는 포트폴리오의 2011년 1월부터 2021년 4월까지의 투자 성과를 분석하였다. 실증 분석 결과는 다음과 같다. 첫째, 비트코인을 포함하는 포트폴리오는 높은 기대 수익률을 보여주었지만 동시에 포트폴리오 위험도 증가하였다. 둘째, 포트폴리오의 위험과 수익을 고려하여 투자 성과를 측정하는 성과 지표의 비교에서는 비트코인을 포함하는 포트폴리오에서 더 높게 나타났다. 이러한 현상은 마코위츠나 블랙리터만 등의 자산 배분 전략과 위험 회피도가 다른 투자자 집단에서 모두 비슷한 패턴으로 나타났다. 셋째, 제안된 자산 배분 전략과 벤치마크 전략과의 비교에서는 평균적 위험 회피도를 가진 투자자 집단의 포트폴리오 수익률이 높게 나타났다. 그러나 위험을 고려하는 성과 평가 지표에서는 반대의 결과를 보여주었다. 제안된 자산 배분 전략의 분산투자 효과가 높게 나타난 결과다.

본 연구의 실증 분석 결과는 국내 증권시장에서도 선진국 시장에서 밝혀진 디지털 자산의 포트폴리오 분산투자 효과가 존재함을 체계적으로 밝혔다는 점에서 학술적 의미를 찾을 수 있으며, 동시에 국내 증권시장 참여자들에게는 비트코인 등의 디지털 자산으로 포트폴리오를 확대하면 전통적 자산들로 구성된 포트폴리오의 투자 성과를 개선할 수 있음을 보여주었다.

그러나 본 연구는 다음과 같은 한계점을 가지고 있다. 첫째, 서로 다른 특성과 가격 움직임을 보이는 이더리움이나 리플 등과 같은 암호화폐를 동시에 고려하지 못하고 비트코인만을 분석 대상으로 하였다는 점이다. 둘째, 포트폴리오의 분산투자 효과가 시장의 상승과 하락 국면에 따라 어떤 패턴으로 나타나는지를 분석하지 못하였다는 점이다. 향후 연구에서는 더 다양한 암호화폐를 포함하는 디지털 자산으로 확장한 포트폴리오의 분산투자 효과를 검증하고, 시장의 국면별로 구분하여 분산투자 효과를 검증할 필요가 있다. 최근 많은 연구가 진행되고 있는 딥러닝 모형 등을 활용하여 주식, 채권, 금, 비트코인 등의 자산 가격을 예측함으로써 포트폴리오의 투자 성과를 개선할 필요성도 있다.

References

-

M. Rubinstein, “Markowitz’s ”Portfolio Selection“: A fifty-year retrospective,” The Journal of Finance, Vol. 57, No. 3, pp. 1041-1045, 2002.

[https://doi.org/10.1111/1540-6261.00453]

-

H. Markowitz, “Portfolio selection,” The Journal of Finance, Vol. 7, No. 1, pp. 77-91, 1952.

[https://doi.org/10.1111/j.1540-6261.1952.tb01525.x]

-

J. Driessen and L. Laeven, “International portfolio diversification benefits: Cross-country evidence from a local perspective,” Journal of Banking and Finance, Vol. 31, No. 6, pp. 1693-1712, 2008.

[https://doi.org/10.1016/j.jbankfin.2006.11.006]

-

E. Bouri, N. Jalkh, P. Molnar, and D. Roubaud, “Bitcoin for energy commodities before and after the December 2013 crash: Diversifier, hedge or safe haven,” Applied Economics, Vol. 49, pp. 5063-5073, 2017.

[https://doi.org/10.1080/00036846.2017.1299102]

-

E. Bouri, P. Molnar, G. Azzi, D. Roubaud, and L. I. Hagfors, “On the hedge and safe haven properties of Bitcoin: Is it really more than a diversifier?” Finance Research Letters, Vol. 20, pp. 192-198, 2017.

[https://doi.org/10.1016/j.frl.2016.09.025]

-

A. Kajtazi and A. Moro, “The role of Bitcoin in well diversified portfolios: A comparative global study,” International Review of Financial Analysis, Vol. 61, pp. 143-157, 2019.

[https://doi.org/10.1016/j.irfa.2018.10.003]

-

H. P. Kim, S. Ly, R. Lu, T. H. V. Hoang, and W. Wong, “Is Bitcoin a better portfolio diversifier than gold? A copula and sectoral analysis for China,” International Review of Financial Analysis, Vol. 74, 101674, pp. 1-15, 2021.

[https://doi.org/10.1016/j.irfa.2021.101674]

-

H. J. Lee and H. J. Kim, “A study on cryptocurrency market in China,” Journal of Digital Contents Society, Vol. 20, No. 3, pp. 537-545, 2019.

[https://doi.org/10.9728/dcs.2019.20.3.537]

-

S. N. Lee, “A study of Bitcoin acceptance in Korea,” Journal of Digital Contents Society, Vol. 20, No. 7, pp. 1447-1452, 2019.

[https://doi.org/10.9728/dcs.2019.20.7.1447]

-

L. Kristoufek, “What are the main drivers of the Bitcoin price? Evidence from wavelet coherence analysis,” PLos ONE, Vol. 10, No. 4, pp. 1-15, 2015.

[https://doi.org/10.1371/journal.pone.0123923]

-

E. T. Cheah and J. Fry, “Speculative bubbles in Bitcoin markets? An empirical investigation into the fundamental value of Bitcoin,” Economics Letters, Vol. 130, pp. 32-36, 2015.

[https://doi.org/10.1016/j.econlet.2015.02.029]

-

D. Y. Aharon and M. Qadan, “Bitcoin and the day-of-the-week effect,” Finance Research Letters, Vol. 31, pp. 415-424, 2019.

[https://doi.org/10.1016/j.frl.2018.12.004]

-

S. Corbet, B. Lucey, M. Peat, and S. Vigne, “Bitcoin futures - What use are they?” Economics Letters, Vol. 172, pp. 23-27, 2018.

[https://doi.org/10.1016/j.econlet.2018.07.031]

-

E. Akyildirim, A. Goncu, and A. Sensoy, “Prediction of cryptocurrency returns using machine learning,” Annals of Operations Research, Vol. 297, pp. 3-36, 2021.

[https://doi.org/10.1007/s10479-020-03575-y]

-

A. Urquhart, “What causes the attention of Bitcoin?” Economics Letters, Vol. 166, pp. 40-44, 2018.

[https://doi.org/10.1016/j.econlet.2018.02.017]

-

S. W. Kim, “Profitability of trading system for cryptocurrency,” Journal of Digital Contents Society, Vol. 22, No. 3, pp. 555-562, 2021.

[https://doi.org/10.9728/dcs.2021.22.3.555]

- S. W. Kim, “Performance analysis of Bitcoin investment strategy using deep learning,” Journal of the Korea Convergence Society, Vol. 12, No. 4, pp. 249-258, 2021.

-

A. H. Dyhrberg, “Bitcoin, gold and the dollar – A GARCH volatility analysis,” Finance Research Letters, Vol. 16, pp. 85-92, 2016.

[https://doi.org/10.1016/j.frl.2015.10.008]

-

E. Bouri, R. Gupta, C. K. M. Lau, D. Roubaud, and S. Wang, “Bitcoin and global financial stress: A copula-based approach to dependence and causality in the quantiles,” The Quarterly Review of Economics and Finance, Vol. 69, pp. 297-307, 2018.

[https://doi.org/10.1016/j.qref.2018.04.003]

-

M. Akhtaruzzaman, A. Sensoy, and S. Corbet, “The influence of Bitcoin on portfolio diversification and design,” Finance Research Letters, Vol. 37, 101344, pp. 1-8, 2020.

[https://doi.org/10.1016/j.frl.2019.101344]

- F. Glaser, K. Zimmermann, M. Haferkorn, C. Weber, and M. Siering, “Bitcoin - Asset or currency? Revealing users’ hidden intentions,” in Proceedings of the 22nd European conference on information systems, Tel Aviv, 2014.

-

A. H. Dyhrberg, “Bitcoin, gold and dollar – a GARCH volatility analysis,” Finance Research Letters, Vol. 16, pp. 85-92, 2016.

[https://doi.org/10.1016/j.frl.2015.10.008]

-

R. R. Grauer and N. H. Hakansson, “Gains from international diversification: 1968-85 returns on portfolios of stocks and bonds,” The Journal of Finance, Vol. 42, No. 3, pp. 721-739, 1987.

[https://doi.org/10.1111/j.1540-6261.1987.tb04581.x]

-

K. Mokni, A. N. Ajmi, E. Bouri, and X. V. Vo, “Economic policy uncertainty and the Bitcoin-US stock nexus,” Journal of Multinational Financial Management, Vol. 57-58, 100656, pp. 1-13, 2020.

[https://doi.org/10.1016/j.mulfin.2020.100656]

-

E. Platanakis and A. Urquhart, “Should investors include Bitcoin in their portfolios? A portfolio theory approach,” The British Accounting Review, Vol. 52, 100837, pp. 1-19, 2020.

[https://doi.org/10.1016/j.bar.2019.100837]

-

W. Bessler, H. Opfer, and D. Wolff, “Multi-asset portfolio optimization and out-of-sample performance: An evaluation of Black-Litterman, mean-variance, and naive diversification approaches,” The European Journal of Finance, Vol. 23, No. 1, pp. 1-30, 2017.

[https://doi.org/10.1080/1351847X.2014.953699]

-

M. J. Best and R. R. Grauer, “On the sensitivity of mean-variance efficient portfolios to changes in asset means: Some analytical and computational results,” The Review of Financial Studies, Vol. 4, No. 2, pp. 315-342, 1991.

[https://doi.org/10.1093/rfs/4.2.315]

-

P. Jorion, “Bayes-Stein estimation for portfolio analysis,” Journal of Financial and Quantitative Analysis, Vol. 21, pp. 279-292, 1986.

[https://doi.org/10.2307/2331042]

-

V. DeMigual, L. Garlappi, and R. Uppal, “Optimal versus naive diversification: How inefficient is the 1/N portfolio strategy?” Review of Financial Studies, Vol. 22, pp. 1915-1953, 2009.

[https://doi.org/10.1093/rfs/hhm075]

-

F. Black and R. Litterman, “Global portfolio optimization,” Financial Analysts Journal, Vol. 48, pp. 28-43, 1992.

[https://doi.org/10.2469/faj.v48.n5.28]

-

S. Satchell and A.Scowcroft, “A demystification of the Black-Litterman model: Managing quantitative and traditional portfolio construction,” Journal of Asset Management, Vol. 2, pp. 138-150, 2000.

[https://doi.org/10.1057/palgrave.jam.2240011]

-

F. A. Sortino and L. N. Price, “Performance measurement in a downside risk framework,” The Journal of Investing, Vol. 3, No. 3, pp. 59-64, 1994.

[https://doi.org/10.3905/joi.3.3.59]

-

K. Smetters and X. Zhang, “A sharper ratio: A general measure for correctly ranking non-normal investment risks,” working paper, University of Pennsylvania, 2014.

[https://doi.org/10.3386/w19500]

- C. Keating and W. F. Shadwick, “A universal performance measure,” Journal of Performance Measurement, Vol. 6, pp. 59-84, 2002.

-

S. Corbet, A. Meegan, C. Larkin, B. Lucey, and L. Yarovaya, “Exploring the dynamic relationships between cryptocurrencies and other financial assets,” Economics Letters, Vol. 165, pp. 28-34, 2018.

[https://doi.org/10.1016/j.econlet.2018.01.004]

저자소개

1983년 : 한국과학기술원 경영과학과 (공학석사)

1988년 : 한국과학기술원 경영과학과 (공학박사)

1988년~1998년: 보람투자신탁운용주식회사

1999년~2003년: 원업투자자문주식회사

2004년~2008년: 에프이테크주식회사

2009년~현 재: 국민대학교 비즈니스IT전문대학원 트레이딩시스템전공 주임교수

※관심분야:트레이딩시스템, 자산운용, 투자위험관리